Ý định thư (Letter of Intent – LOI) trong việc sáp nhập và mua bán (M&A) là một văn bản không ràng buộc, nêu rõ một thỏa thuận nguyên tắc giữa người mua và người bán để người mua mua lại doanh nghiệp của người bán, đề cập đến giá đề xuất và các điều khoản. Về cơ bản, Ý định thư là lộ trình cho người mua và người bán trong quá trình thẩm định và trở thành một bản phác thảo cho thỏa thuận mua bán. Nó còn được xem là thỏa thuận quan trọng nhất trong một giao dịch M&A, thậm chí quan trọng hơn cả hợp đồng mua bán.

Nguồn: https://meeyland.com/dau-tu/letter-of-intent-la-gi-luu-y-nhung-rui-ro-khi-viet-loi/

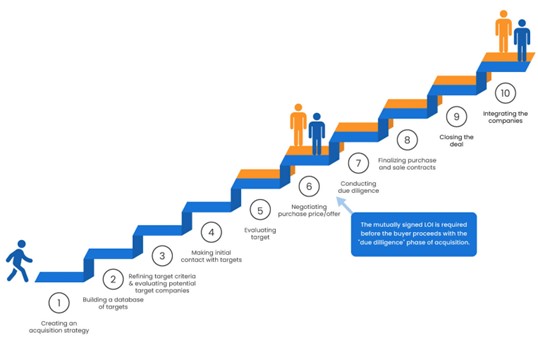

Trong giao dịch mua bán doanh nghiệp, thông thường có ba giai đoạn thảo luận với các khách hàng, đối tác tiềm năng trước khi tiến hành đánh giá chi tiết:

Giai đoạn đầu tiên: Thảo luận tổng quát về doanh thu tổng thể, lợi nhuận và các chỉ số kinh doanh sơ bộ, giai đoạn này không tiết lộ tên thật của doanh nghiệp cho người mua.

Giai đoạn thứ hai: Khi người mua thực sự quan tâm và đủ điều kiện để mua doanh nghiệp, thì họ sẽ ký một Thỏa thuận bảo mật để có thể có quyền truy cập và tìm hiểu những thông tin chi tiết về doanh nghiệp. Giai đoạn này, khách hàng nên cung cấp đủ thông tin về doanh nghiệp của mình để người mua có thể đưa ra một ý kiến quan tâm, sau đó sẽ đi đến cuộc họp với doanh nghiệp bán.

Giai đoạn thứ ba: Sau quá trình xem xét mục tiêu và xác định rằng doanh nghiệp Bán phù hợp, bên Mua sẽ trình bày, đàm phán và đạt được thỏa thuận với người bán về các điều khoản chính của giao dịch mà họ đề xuất, hay còn gọi là gửi Ý định thư (LOI) hoặc Term Sheet. Thư ý muốn là một văn bản viết, không ràng buộc, nêu rõ một thỏa thuận nguyên tắc giữa người mua và người bán để người mua mua lại doanh nghiệp của người bán, đề cập đến giá đề xuất và các điều khoản. LOI đã được ký kết song phương là điều kiện cần trước khi người mua tiến hành giai đoạn “due diligence” của quá trình mua lại. Ngoài việc mô tả giá và các điều khoản thanh toán của giao dịch, LOI còn bao gồm các mục như mô tả về tài sản sẽ được mua, bất kỳ nghĩa vụ giả định nào, các điều khoản của thỏa thuận không cạnh tranh của người bán, lịch trình cho giai đoạn due diligence và đóng cửa, điều khoản bảo mật và điều khoản độc quyền, thường được gọi là “điều khoản không mua bán khác.” Khi LOI được ký kết, các bên chuyển sang giai đoạn tiếp theo của giao dịch – kiểm toán công ty

Nguồn: https://dealroom.net/blog/business-acquisition-letter-of-intent

Mục lục

LOI được sử dụng trong M&A bao gồm tất cả các thỏa thuận sơ bộ không ràng buộc giữa các bên tham gia giao dịch.

Ngoài việc mô tả giá và các điều khoản thanh toán của giao dịch, LOI còn bao gồm các mục như mô tả về tài sản sẽ được mua, bất kỳ nghĩa vụ giả định nào, các điều khoản của thỏa thuận không cạnh tranh của người bán, lịch trình cho giai đoạn due diligence và kết thúc giao dịch, điều khoản bảo mật và điều khoản độc quyền, thường được gọi là “điều khoản không mua bán khác.” LOI cũng có thể bao gồm một số điều khoản chính để được bao gồm trong thỏa thuận mua/bán cuối cùng, chẳng hạn như giới hạn về trách nhiệm bồi thường của người bán. LOI là một bản mẫu được sử dụng trong việc chuẩn bị thỏa thuận mua/bán cuối cùng.

Việc đàm phán LOI xác nhận rằng có nhiều vấn đề cần làm rõ ngoài giá trị mua bán trước khi cho phép người mua tiếp cận các thông tin nội bộ và nhạy cảm về doanh nghiệp. Trong giai đoạn cuối cùng của quá trình đánh giá chi tiết, người mua có thể được chủ sở hữu cho phép liên hệ với các nhà cung cấp, khách hàng và nhân viên chủ chốt và được truy cập vào các tài liệu rất nhạy cảm. Trước khi cho phép người mua vào giai đoạn này, một LOI cần chỉ rõ lịch trình cụ thể về việc liên hệ và kết nối với ai và khi nào.

Ý định thư là một bản đồ tương tác cho người mua và người bán trong quá trình đánh giá chi tiết và trở thành bản phác thảo cho thỏa thuận mua bán cuối cùng.

Nguồn: https://blog.bakshiandassociates.com/letter-of-intent-meaning-legal-application-drafting.html

Lợi ích của Ý định thư (LOI)

Thứ nhất, LOI tiết kiệm thời gian và tiền bạc bằng cách đàm phán và viết ra tất cả các điều khoản quan trọng của giao dịch đồng thời giảm thiểu những hiểu lầm và xung đột sau này trong quy trình. Nếu không có hiểu biết cơ bản về tất cả các điều khoản của giao dịch trong LOI, thì việc soạn thảo một thỏa thuận mua bán chi tiết có thể kéo dài và trở nên rất khó khăn. Độ dài của LOI thường từ 6-8 trang trong khi hợp đồng mua bán thường dài hơn nhiều.

Thứ hai, mặc dù việc đàm phán LOI thường mang tính đối đầu, nhưng sau khi LOI được ký kết, hai bên Mua và Bán sẽ trở nên hợp tác hơn. Lý do là cả hai Bên đã hoàn tất “thỏa thuận” của mình và có mong muốn chung hoàn thành quá trình M&A. Quá trình đàm phán LOI giúp định hình các khung điều khoản và điều kiện chính của giao dịch và đồng thời tạo điều kiện cho sự hợp tác và tiến xa hơn trong quá trình thẩm định.

Những lưu ý cho cả hai doanh nghiệp bên khi xem xét LOI

Đối với bên bán, sai sót trong quá trình đàm phán LOI thường xảy ra nhiều hơn so với sai sót trong hợp đồng mua bán. Hầu hết bên bán đánh giá thấp mức độ quan trọng của LOI và vội vàng tiến hành giao dịch. Điều này là không nên vì hầu hết các LOI chứa điều khoản độc quyền, khiến vị trí đàm phán của bên bán sẽ suy giảm. Do đó, mặc dù các chuyên gia M&A sẽ tham gia tích cực vào quá trình đàm phán LOI cho bên mua, những bên bán cũng nên tham gia sớm vào quá trình này và xem xét các tài liệu cuối cùng. Điều này đảm bảo rằng cả hai bên đều có những hiểu biết chắc chắn về giao dịch và sẵn sàng đưa ra các điều khoản và điều kiện hợp lý từ giai đoạn đầu của giao dịch. Một LOI tốt sẽ hợp lý hóa quá trình đàm phán và tài liệu liên quan đến giao dịch. Nó giúp xác định rõ các mục tiêu và cam kết của cả hai bên, cung cấp hướng dẫn cho các bước tiếp theo và tăng khả năng thành công của giao dịch. Một LOI đáng tin cậy và chi tiết giúp đảm bảo rằng các vấn đề quan trọng đã được xem xét kỹ lưỡng và các điều khoản và điều kiện đã được thảo luận một cách công bằng và hợp tác.