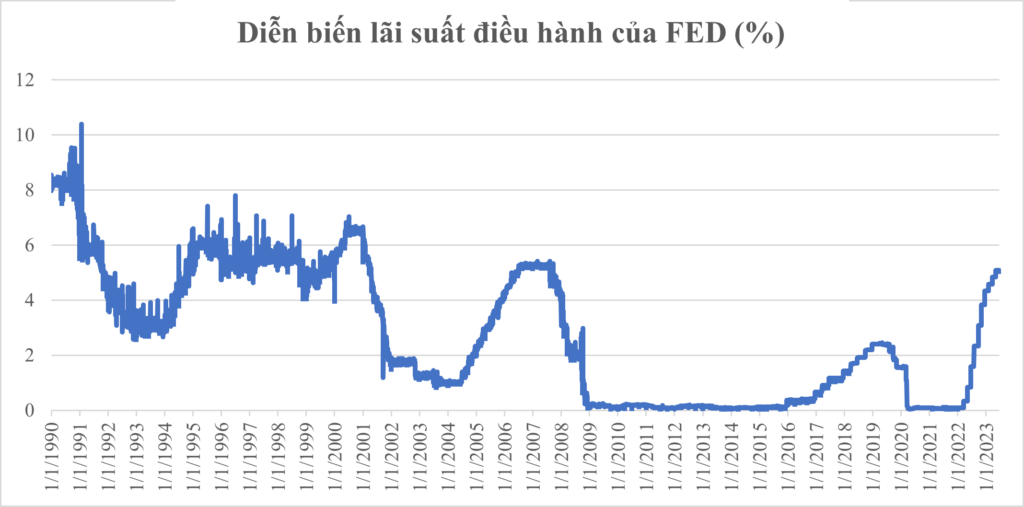

Trong năm 2022, tăng áp lực lạm phát toàn cầu đã khiến các Ngân hàng Trung ương lớn chuyển sang chính sách tiền tệ thắt chặt, sau giai đoạn nới lỏng từ 2019-2021. Vào ngày 16/3/2022, Cục dự trữ Liên bang Mỹ (Fed) đã quyết định tăng lãi suất điều hành thêm 0,25%. Đây là lần đầu tiên Fed tăng lãi suất kể từ tháng 3/2020 và đánh dấu sự kết thúc của giai đoạn duy trì mức lãi suất gần 0% từ khi đại dịch Covid-19 bùng phát. Chỉ trong vòng 9 tháng sau đó, lãi suất chuẩn của Mỹ đã tăng lên mức 4,25-4,5%, mức cao nhất từ năm 2007, nhằm đối phó với mức lạm phát cao nhất trong 40 năm.

Diễn biến lãi suất điều hành của FED

Nguồn: FRED, Macrotrends

Sự tăng lãi suất liên tục và mạnh mẽ của Fed đã tạo ra áp lực lớn đối với tâm lý của nhà đầu tư và dẫn đến rút vốn từ các thị trường mới nổi, gây áp lực mất giá lớn cho đồng tiền của các quốc gia này, và Việt Nam cũng không phải là ngoại lệ.

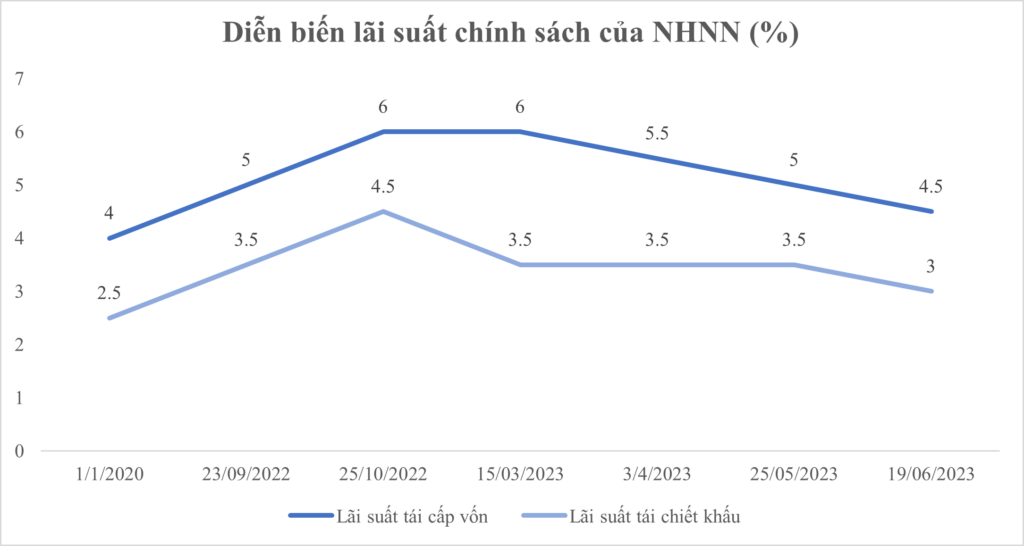

Trong bối cảnh đó, Ngân hàng Nhà nước (NHNN) đã phải áp dụng loạt biện pháp chính sách đặc biệt để ổn định thị trường tiền tệ trong nước, đồng thời vẫn cố gắng duy trì điều kiện thuận lợi để hỗ trợ tăng trưởng kinh tế.

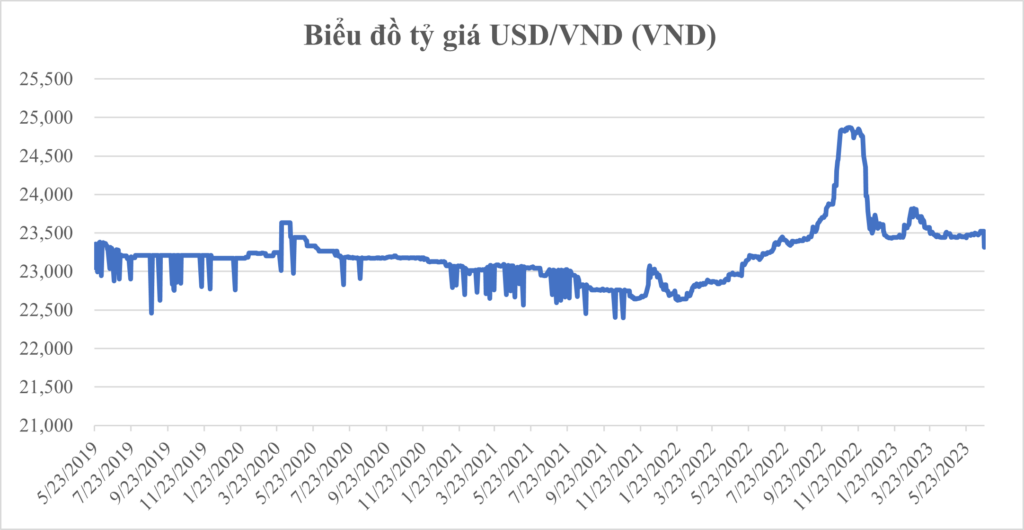

Các chu kỳ tăng lãi suất không ngừng của Fed từ cuối quý I đã kích hoạt một đợt tăng giá mạnh cho đồng USD, đưa chỉ số USD Index lên mức cao nhất trong 20 năm và tác động đầu tiên là tỷ giá USD/VND.

Tỷ giá USD/VND tăng mạnh chưa từng có

Để đối phó với áp lực gia tăng liên tục, NHNN đã buộc phải bán một số lượng lớn ngoại tệ từ dự trữ ngoại hối để ổn định thị trường. Theo các chuyên gia phân tích, trong 9 tháng đầu, với tâm điểm là quý III, số lượng ngoại tệ mà NHNN đã can thiệp đã vượt quá ngưỡng 20 tỷ USD, tương đương hơn 20% tổng dự trữ ngoại hối.

Cùng với các biện pháp tác động đến cung ngoại tệ, NHNN đã thực hiện đồng thời các biện pháp từ phía cầu tiền. Cụ thể, lần đầu tiên sau 2 năm đóng băng, nhà điều hành đã mở lại kênh tín phiếu nhằm thu hút nội tệ, duy trì chênh lệch lãi suất giữa VND – USD trên thị trường liên ngân hàng, tạo sự hấp dẫn cho đồng Việt Nam. Trong đỉnh điểm vào giữa tháng 7, số lượng tín phiếu lưu hành đã lên tới hơn 191.000 tỷ đồng, tương ứng với số tiền bị rút ra khỏi hệ thống qua kênh này.

Mặc dù NHNN đã triển khai nhiều công cụ hỗ trợ, tỷ giá trong nước vẫn tiếp tục tăng. Trong quý III, giá USD tại các ngân hàng đã tăng thêm khoảng 600 đồng, cao hơn cả mức tăng tích lũy trong 6 tháng đầu năm và chính thức vượt qua mốc 24.000 đồng. Chưa đầy 1 tháng sau đó, giá USD đã leo lên gần 24.900 đồng, đưa mức mất giá của đồng Việt Nam kể từ đầu năm lên 8,6% – mức cao nhất trong nhiều năm qua

Nguồn: Yahoo Finance, TradingView

Sau chuỗi các biện pháp quyết liệt từ cơ quan quản lý tiền tệ và tín hiệu giảm cường độ tăng lãi suất từ Fed, tỷ giá nhanh chóng ổn định trong tháng 11 và tháng 12.

Cho đến cuối phiên ngày 28/12, giá USD tại Vietcombank đã giảm xuống còn 23.400 đồng cho mức mua vào và 23.750 đồng cho mức bán ra, tương ứng tăng 3,6% so với cuối năm trước và giảm khoảng 4,5% so với mức đỉnh vào cuối tháng 10. Với những diễn biến tích cực này, chỉ trong hơn 1 tháng, NHNN đã giảm giá bán USD tại Sở Giao dịch tới 5 lần, tổng cộng 90 đồng. Mức điều chỉnh này nhỏ hơn so với 6 lần tăng mạnh trước đó, nhưng nó gửi đi tín hiệu quan trọng rằng “mặt trận” tỷ giá đã không còn căng thẳng như trước đây.

Ngoài ra, NHNN đã tiếp tục hoạt động mua ngoại tệ bằng việc đưa ra mức giá chào là 23.450 đồng/USD, sau hơn 3 tháng tạm dừng. Động thái này cho thấy sự tự tin của NHNN về dòng ngoại tệ trong thời gian tới và khả năng thực hiện việc mua bổ sung dự trữ ngoại hối, trong bối cảnh dự trữ đã giảm đáng kể trong giai đoạn vừa qua.

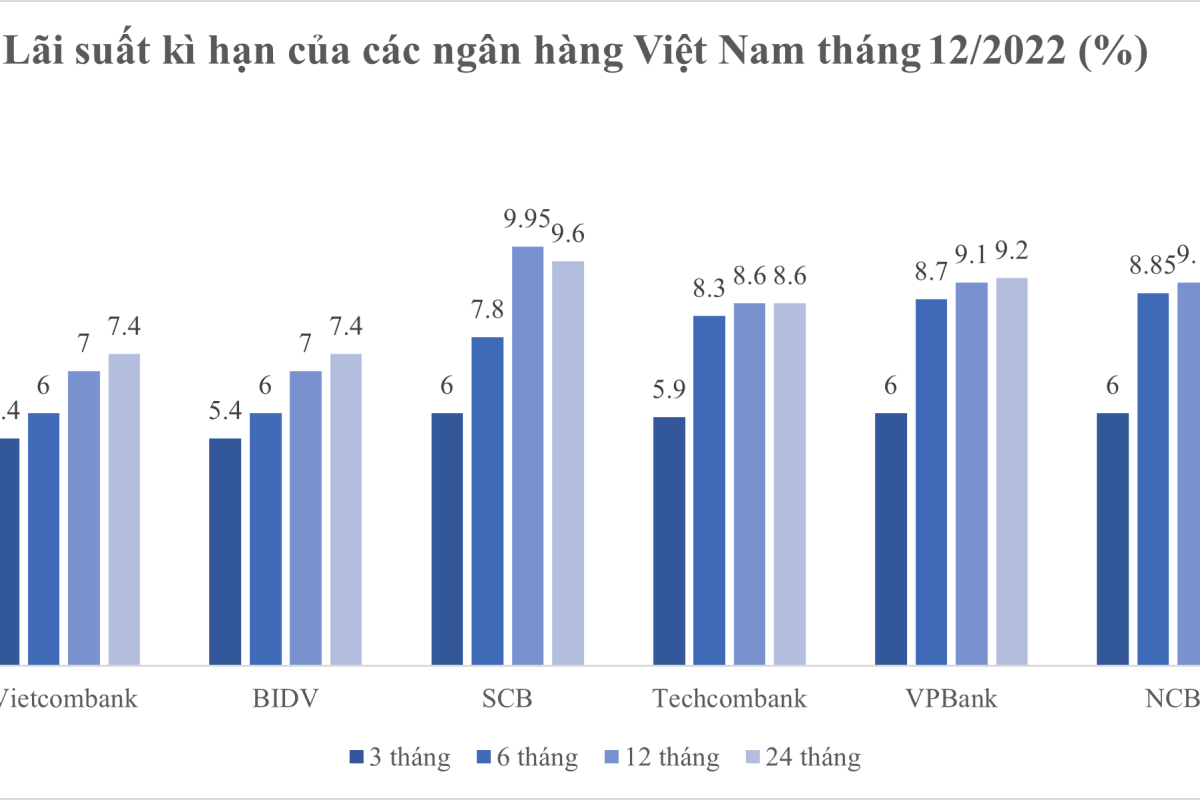

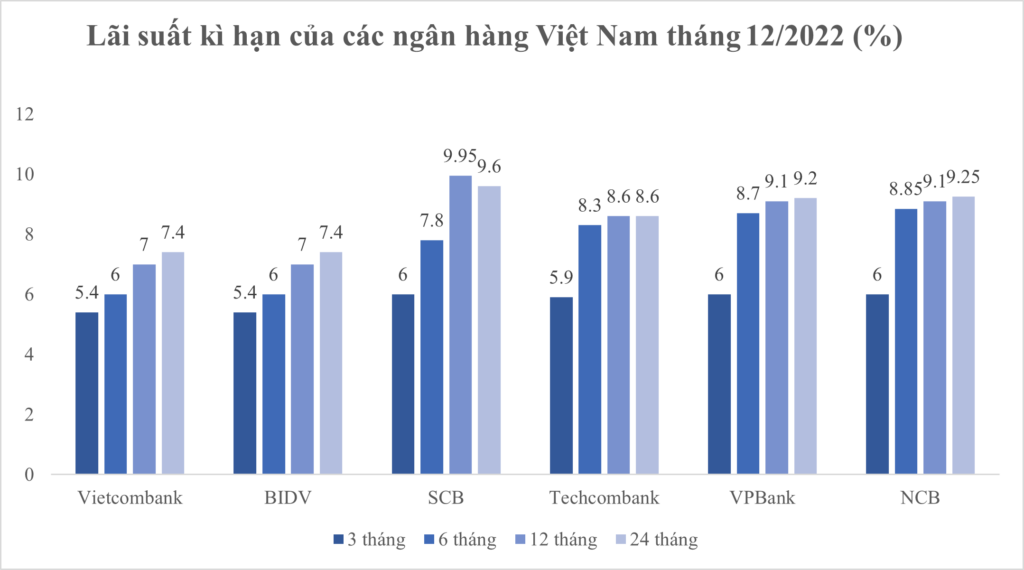

Lãi suất kì hạn của các ngân hàng Việt Nam đã có biến động mạnh

Về chính sách tiền tệ năm 2022, lãi suất huy động chỉ bắt đầu tăng sau khi NHNN tăng lãi suất điều hành, bao gồm trần lãi suất tiền gửi 6 tháng vào cuối tháng 9. Ngay sau quyết định này, hầu hết các ngân hàng tư nhân nhỏ và vừa thông báo tăng lãi suất huy động ở tất cả các kỳ hạn, với mức tăng phổ biến từ 0,4% đến 1%; sau đó, các ngân hàng thương mại Nhà nước và ngân hàng tư nhân lớn cũng tham gia với mức tăng mạnh hơn, từ 0,8% đến 1%. Trong tháng 10, một nửa số ngân hàng thương mại tiếp tục điều chỉnh tăng lãi suất huy động 2-3 lần. So với cuối tháng 9, lãi suất tiền gửi tại nhiều kỳ hạn đã tăng từ 0,7% đến 1% mỗi năm, mức cao nhất phổ biến từ 7,6% đến 8,2% mỗi năm tại các ngân hàng tư nhân lớn và 6,4% tại các ngân hàng quốc doanh.

Mặc dù đã có những dấu hiệu nhỏ hướng tăng từ đầu năm, lãi suất huy động chỉ bắt đầu tăng đồng loạt sau khi NHNN tăng lãi suất điều hành, bao gồm trần lãi suất tiền gửi 6 tháng vào cuối tháng 9. Ngay sau quyết định của NHNN, hầu hết các ngân hàng tư nhân nhỏ và vừa đã thông báo tăng lãi suất huy động ở tất cả các kỳ hạn với mức tăng phổ biến từ 0,4% đến 1%; sau đó, các ngân hàng thương mại Nhà nước và ngân hàng tư nhân lớn cũng tham gia với mức tăng mạnh hơn, từ 0,8% đến 1%. Trong tháng 10, một nửa số ngân hàng thương mại tiếp tục điều chỉnh tăng lãi suất huy động 2-3 lần. So với cuối tháng 9, lãi suất tiền gửi tại nhiều kỳ hạn đã tăng từ 0,7% đến 1% mỗi năm, mức cao nhất phổ biến từ 7,6% đến 8,2% mỗi năm tại các ngân hàng tư nhân lớn và 6,4% tại các ngân hàng quốc doanh.

Nguồn: SBV, thitruongtaichinhtiente

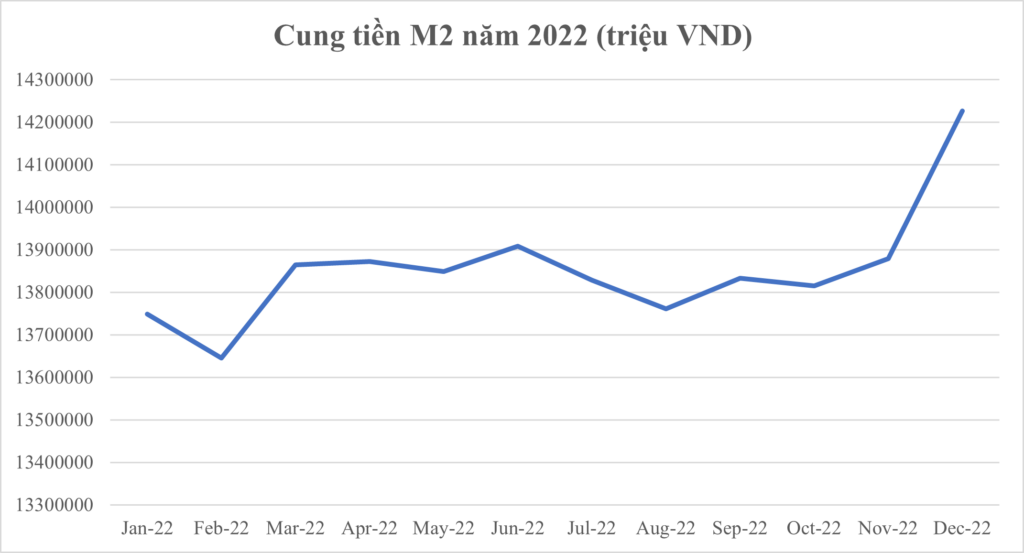

Lãi suất trên thị trường liên ngân hàng có nhịp giảm dài hơi hơn trong tháng 12. Lãi suất cho vay qua đêm bình quân tháng 12 là 4,98%/năm, thấp hơn 0,63 điểm %so với tháng 11. Nếu xét tại thời điểm cuối tháng, lãi suất cho vay qua đêm đã giảm 1,83 điểm % so với cuối tháng 11, lãi suất cho vay các kỳ hạn từ 1-6 tháng cũng giảm từ 0,48 – 1,59 điểm %.

Diễn biến này cho thấy tình hình thanh khoản hệ thống đã có bước ổn định trở lại. Thực tế, từ đầu tháng 12 đến nay, NHNN đã chuyển sang hút ròng trên thị trường mở với quy mô khoảng 75.500 tỷ đồng, đảo ngược xu hướng bơm ròng gần 72.000 tỷ đồng trong tháng 10 và 11.

Việc rút ròng mạnh diễn ra vào tuần gần cuối năm khi thanh khoản hệ thống cho thấy sự cải thiện. Trong đó, nghiệp vụ phát hành tín phiếu NHNN được sử dụng với tần suất nhiều hơn từ 20/12 với quy mô hút ròng mỗi phiên là 20.000 tỷ đồng. Tuy nhiên, ở chiều bơm tiền vẫn có tín hiệu đáng chú ý từ nhà điều hành, thể hiện qua việc NHNN hỗ trợ thanh khoản cho các bên có nhu cầu với kỳ hạn lên đến 91 ngày, là hiện tượng hiếm có từ trước đến nay. Tính đến ngày 28/12, số dư nghiệp vụ mua kỳ hạn và tín phiếu lần lượt là 49.480 tỷ đồng và 110.000 tỷ đồng.

Nguồn: Wichart

Nguồn: SBV