Mua bán và sáp nhập doanh nghiệp (M&A) là một trong những hoạt động kinh doanh phức tạp và đòi hỏi sự chuẩn bị kỹ lưỡng về cả pháp lý, tài chính, và chiến lược. Một trong những yếu tố quan trọng mà các bên tham gia cần phải nắm rõ là các chi phí liên quan đến quá trình M&A. Bài viết này sẽ cung cấp một cái nhìn toàn diện về các chi phí chính trong M&A, giúp doanh nghiệp chuẩn bị tốt hơn khi tham gia vào các giao dịch này.

Mục lục

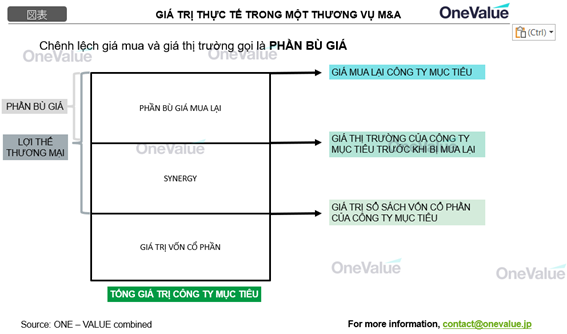

Chi phí mua lại

Chi phí M&A mua lại là khoản tiền mà bên mua phải trả cho bên bán để sở hữu công ty mục tiêu. Thông thường công ty mua sẽ đề nghị mua lại cổ phần với mức giá cao hơn giá trị thị trường của công ty mục tiêu.

Đây là chi phí lớn nhất và quan trọng nhất trong quá trình M&A, được xác định dựa trên giá trị của công ty mục tiêu.

Giá trị này thường được tính toán theo ba phương pháp chính:

- Phương pháp M&A thu nhập: Phương pháp này dựa trên khả năng sinh lời của công ty mục tiêu. Nó thường sử dụng phương pháp chiết khấu dòng tiền (DCF), trong đó dòng tiền tương lai của công ty được chiết khấu về hiện tại để xác định giá trị hiện tại của doanh nghiệp. Đây là phương pháp phổ biến và được sử dụng rộng rãi nhất vì nó phản ánh được khả năng tạo ra lợi nhuận trong tương lai của doanh nghiệp.

- Phương pháp M&A thị trường: Phương pháp này so sánh giá trị của công ty mục tiêu với các công ty tương tự đã niêm yết hoặc các giao dịch M&A tương tự đã diễn ra. Ưu điểm của phương pháp này là tính đến yếu tố thị trường, nhưng nhược điểm là không phản ánh chính xác giá trị nội tại của công ty nếu thị trường có biến động lớn.

- Phương pháp M&A chi phí: Phương pháp này dựa trên giá trị tài sản thuần của công ty mục tiêu. Nó xem xét giá trị của tất cả tài sản và trừ đi các khoản nợ để tính ra giá trị ròng của doanh nghiệp. Phương pháp này thường được sử dụng trong các trường hợp công ty mục tiêu có nhiều tài sản vật chất hoặc khi công ty đang trong tình trạng khó khăn tài chính.

Phí môi giới và tư vấn

Phí M&A môi giới và tư vấn là khoản chi phí trả cho các công ty môi giới hoặc các tổ chức tư vấn M&A chuyên nghiệp để họ hỗ trợ quá trình giao dịch. Các chi phí này bao gồm:

- Phí M&A ban đầu: Đây là khoản phí cố định được trả ngay khi bắt đầu thuê dịch vụ tư vấn, thường dao động và tuỳ thuộc vào quy mô và độ phức tạp của giao dịch.

- Phí M&A trung gian: Khoản phí này được trả khi đạt được một số cột mốc nhất định trong quá trình M&A, chẳng hạn như hoàn thành việc thẩm định hay ký kết hợp đồng sơ bộ.

- Phí M&A duy trì: Đây là khoản phí trả hàng tháng cho dịch vụ tư vấn liên tục, đảm bảo sự hỗ trợ liên tục và kịp thời từ các chuyên gia trong suốt quá trình M&A.

- Phí M&A thành công: Khoản phí này chỉ được thanh toán khi giao dịch M&A hoàn tất thành công. Đây thường là khoản phí lớn nhất trong tổng chi phí tư vấn, và có thể chiếm một tỷ lệ phần trăm nhất định trên giá trị giao dịch.

Chi phí thẩm định (Due Diligence)

Thẩm định doanh nghiệp (Due Diligence) là một quá trình quan trọng để đánh giá toàn diện tình hình tài chính, pháp lý, và hoạt động của công ty mục tiêu trước khi quyết định tiến hành M&A. Chi phí thẩm định bao gồm:

- Chi phí M&A thuê luật sư: Để kiểm tra các khía cạnh pháp lý của doanh nghiệp, đảm bảo rằng không có rủi ro pháp lý nào có thể gây ra vấn đề sau khi giao dịch hoàn tất.

- Chi phí M&A thuê kế toán viên: Để thẩm định tình hình tài chính của công ty, bao gồm các khoản nợ, tài sản, và các dòng tiền. Điều này giúp bên mua đánh giá được giá trị thực của doanh nghiệp và tránh rủi ro tài chính.

- Chi phí M&A thuê chuyên gia kỹ thuật: Trong một số ngành công nghiệp đặc thù, cần phải thuê các chuyên gia kỹ thuật để đánh giá các yếu tố liên quan đến sản phẩm, công nghệ, hoặc các tài sản kỹ thuật của công ty mục tiêu.

Chi phí về thuế

Thuế là một yếu tố không thể thiếu trong các giao dịch M&A. Cả bên mua và bên bán đều phải chịu các khoản thuế liên quan đến giao dịch, bao gồm:

- Thuế M&A chuyển nhượng tài sản: Khi tài sản của công ty mục tiêu được chuyển giao cho bên mua, có thể phát sinh thuế chuyển nhượng tài sản, đặc biệt là đối với các tài sản bất động sản hoặc tài sản có giá trị lớn.

- Thuế M&A thu nhập doanh nghiệp: Nếu bên bán thu được lợi nhuận từ việc bán cổ phần hoặc tài sản, họ sẽ phải nộp thuế thu nhập doanh nghiệp trên khoản lợi nhuận đó.

- Thuế M&A giá trị gia tăng (VAT): Trong một số trường hợp, các dịch vụ liên quan đến M&A, chẳng hạn như dịch vụ tư vấn, cũng có thể phải chịu thuế giá trị gia tăng.

Chi phí đăng ký

Sau khi hoàn tất giao dịch M&A, các thủ tục pháp lý để chuyển nhượng quyền sở hữu cần được thực hiện. Chi phí đăng ký là các chi phí liên quan đến việc đăng ký thay đổi quyền sở hữu tại các cơ quan chức năng. Những chi phí này có thể bao gồm:

- Phí M&A đăng ký thay đổi quyền sở hữu cổ phần: Khi cổ phần của công ty mục tiêu được chuyển giao cho bên mua, cần phải đăng ký thay đổi quyền sở hữu với các cơ quan chức năng, và điều này thường đi kèm với một khoản phí nhất định.

- Phí M&A đăng ký thay đổi quyền sở hữu tài sản: Tương tự, nếu có tài sản bất động sản hoặc tài sản có giá trị lớn thuộc sở hữu của công ty mục tiêu được chuyển giao, cần phải thực hiện các thủ tục đăng ký và nộp phí liên quan.

Chi phí phát hành cổ phiếu

Trong một số giao dịch M&A, bên mua có thể sử dụng cổ phiếu thay vì tiền mặt để thanh toán cho bên bán. Trong trường hợp này, chi phí phát hành cổ phiếu phát sinh. Các chi phí này bao gồm:

- Chi phí M&A pháp lý: Để đảm bảo việc phát hành cổ phiếu tuân thủ các quy định pháp luật hiện hành, cần phải thuê luật sư và các chuyên gia pháp lý để tư vấn và xử lý các thủ tục liên quan.

- Chi phí M&A hành chính: Bao gồm các chi phí liên quan đến việc nộp hồ sơ phát hành cổ phiếu, đăng ký với các cơ quan chức năng, và các chi phí khác liên quan đến quá trình phát hành.

- Chi phí M&A dịch vụ tài chính: Nếu công ty mua sử dụng các dịch vụ tài chính để phát hành cổ phiếu, chẳng hạn như thuê các ngân hàng đầu tư hoặc các công ty môi giới, họ sẽ phải trả các khoản phí dịch vụ tương ứng.

KẾT LUẬN

M&A là một quá trình phức tạp và tốn kém, đòi hỏi các doanh nghiệp phải chuẩn bị kỹ lưỡng về cả chiến lược và tài chính. Hiểu rõ và quản lý tốt các chi phí liên quan đến M&A là yếu tố quan trọng giúp doanh nghiệp tối ưu hóa quá trình giao dịch, giảm thiểu rủi ro và đạt được thành công trong thương vụ M&A. Bằng cách nắm bắt và dự tính trước các chi phí, các doanh nghiệp không chỉ chuẩn bị tốt hơn về mặt tài chính mà còn có thể hoạch định chiến lược hiệu quả, từ đó gia tăng khả năng thành công trong các giao dịch M&A.

Thông tin về công ty ONE-VALUE

ONE-VALUE là đơn vị tư vấn chiến lược kinh doanh, xúc tiến thương mại, đầu tư và M&A giữa doanh nghiệp Việt Nam và Quốc tế, đặc biệt là Nhật Bản.

Dưới sự dẫn dắt của CEO Phi Hoa – người được vinh danh là gương mặt trẻ tiêu biểu dưới 40 tuổi, đại diện cho thế hệ lãnh đạo tương lai của Việt Nam và Nhật Bản nhân dịp kỷ niệm 50 năm thiết lập quan hệ ngoại giao hai nước, ONE-VALUE thành công khẳng định vị thế dẫn đầu và mở rộng hoạt động tới 10 quốc gia trên thế giới, ghi dấu ấn với hơn 50 dự án thành công cho Chính phủ Nhật Bản, hợp tác cùng 1.000 tập đoàn kinh tế lớn và được nhiều tổ chức uy tín như MLIT, MIC, MOFA, NEDO, JETRO… tín nhiệm lựa chọn.

ONE-VALUE sở hữu đội ngũ chuyên gia tư vấn giàu kinh nghiệm, am hiểu sâu sắc về thị trường Việt Nam và Nhật Bản. Không chỉ cung cấp các giải pháp tư vấn chiến lược toàn diện, mà ONE-VALUE còn cam kết sẵn sàng chia sẻ rủi ro, đầu tư và đồng hành cùng doanh nghiệp trong quá trình triển khai.

ONE-VALUE tự hào là cầu nối tin cậy, giúp các doanh nghiệp vượt qua rào cản văn hóa và pháp lý, xây dựng mối quan hệ hợp tác bền vững và cùng nhau phát triển.