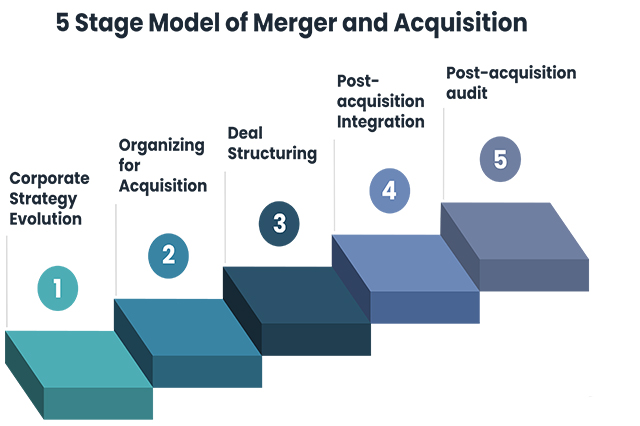

Mua bán và sáp nhập (Merger & Acquisition) là các hoạt động kinh tế quan trọng định hình cho bối cảnh doanh nghiệp hiện đại. Trong vai trò là bên thứ ba, một công ty tư vấn và hỗ trợ sẽ có vai trò trung tâm trong việc điều phối và xử lý chiến lược giao dịch M&A. Để có thể thành công thực hiện một thương vụ M&A, một công ty tư vấn cần phải hoàn thành tốt các bước trong quy trình dưới đây:

Mục lục

Tìm kiếm cơ hội (Deal Sourcing & Origination – Pre-Deal)

Giai đoạn ban đầu trong việc xử lý một thỏa thuận M&A được gọi là giai đoạn Pre-Deal. Giai đoạn này đòi hỏi chuẩn bị kỹ lưỡng và thiết lập nền móng cho việc tiến hành M&A. Một trong những điều quan trọng cần đạt được trong giai đoạn này là xác định các công ty mục tiêu hoặc những bên tiềm năng mua lại (Deal Sourcing). Quy trình này bao gồm nghiên cứu thị trường và phân tích cạnh tranh sâu rộng, xem xét các yếu tố như động lực ngành, xu hướng thị trường tương lai, và tính tương thích của các đối tác tiềm năng về văn hóa doanh nghiệp, chiến lược, và mục tiêu. Ngoài ra, công ty tư vấn sẽ thực hiện phân tích tài chính để xác định giá trị của công ty. Công ty tư vấn thường liên lạc với ban quản lý của công ty khách hàng và các bên liên quan khác để xây dựng một chiến lược M&A phù hợp.

Dựng mô hình giao dịch

Sau giai đoạn Pre-Deal là giai đoạn chuẩn bị mô hình giao dịch cho M&A. Đây là bước quan trọng nhất trong quá trình M&A, vì tất cả các quyết định liên quan đến M&A sẽ được dựa trên mô hình được chuẩn bị. Mô hình giao dịch sẽ bao gồm dự phóng tài kết quả tài chính cho công ty mục tiêu (Pro Forma Analysis), định giá doanh nghiệp (Valuation), và mô hình phân tích sự “sáp nhập” của hai hoặc nhiều công ty (Merger Model). Các mô hình này giúp dự đoán các kết quả tài chính tiềm năng của việc M&A, qua đó cung cấp thông tin cho các điều khoản của thỏa thuận. Mô hình này bao gồm các giá trị cộng hưởng dự kiến có thể phát sinh sau giao dịch, bao gồm tiết kiệm chi phí, tăng doanh thu, và tiềm năng tăng trưởng hoặc thâm nhập thị trường.

Bắt đầu xử lý giao dịch

Một khi công ty mục tiêu và hậu quả tài chính đã được xác định, giai đoạn tiếp theo là bắt đầu xử lý giao dịch. Giai đoạn này bao gồm việc chuẩn bị một đề nghị cho công ty mục tiêu tiềm năng. Công ty tư vấn soạn thảo một văn bản có tên là thư ngỏ (LOI), là một tài liệu mô tả các điều khoản và điều kiện cơ bản của giao dịch. Văn bản LOI sẽ trình bày cấu trúc của thương vụ, giá cả mong muốn và các điều khoản quan trọng khác của thỏa thuận được đề xuất, hoạt động như một bản xem trước cho hợp đồng M&A có giá trị pháp lý.

Thẩm định (Due Diligence)

Sau đó, việc thực hiện thẩm định (due diligence) được tiến hành. Thẩm định là quá trình đánh giá toàn diện về doanh nghiệp, tài sản, nợ phải trả, và tiềm năng thương mại. Giai đoạn này rất quan trọng để đảm bảo rằng không có các khoản nợ xấu bị ẩn hoặc các rủi ro không thấy trực tiếp có thể ảnh hưởng đến thỏa thuận. Công ty tư vấn kiểm tra các báo cáo tài chính, các báo cáo về vấn đề pháp lý, hợp đồng, các mối quan hệ với khách hàng và bất kỳ tài liệu liên quan nào khác của công ty mục tiêu. Bất kỳ vấn đề nào được phát hiẹn sẽ được giải quyết hoặc tính toán vào các điều khoản giao dịch cuối cùng.

Đàm phán điều khoản giao dịch

Sau khi thực hiện thành công thẩm định, việc đàm phán các điều khoản cuối cùng trong cấu trúc thương vụ sẽ được diễn ra. Công ty tư vấn đóng một vai trò quan trọng trong các cuộc đàm phán này, đảm bảo rằng quyền lợi tốt nhất của khách hàng của họ phải được bảo vệ. Các yếu tố như giá mua, phương thức thanh toán, bảo hành, bồi thường và thời gian của thỏa thuận được hoàn thiện trong giai đoạn này. Các điều khoản cuối cùng sau đó được tích hợp vào một thỏa thuận cuối cùng có giá trị pháp lý.

Kết thúc đàm phán và thanh toán

Giai đoạn cuối cùng là giai đoạn kết thúc (hay còn được gọi là đóng deal). Khi tất cả các bên đồng ý với thỏa thuận cuối cùng, sẽ tìm kiếm sự chấp thuận từ cơ quan quản lý. Công ty tư vấn hỗ trợ trong việc liên lạc với các cơ quan có liên quan để đẩy nhanh quá trình này. Sau khi được phê duyệt, thỏa thuận được kết thúc, và giao dịch thanh toán được thực hiện. Tiếp theo là giai đoạn kết hợp hai doanh nghiệp sau M&A, công ty tư vấn thường đóng một vai trò trong việc giám sát quá trình này, đặc biệt là trong các quyết định chiến lược quan trọng về các yếu tố tài chính.

Kết luận

Kết luận, vai trò của một công ty tư vấn trong một thương vụ M&A rất đa dạng. Các quy trình của M&A bao gồm quy hoạch chiến lược, phân tích tài chính, đàm phán và tuân thủ quy định. Đòi hỏi kỹ năng kỹ thuật, sự nhận biết kinh doanh sắc bén, và khả năng điều hướng trong các cuộc đàm phán và môi trường quy định phức tạp. Trong quá trình, công ty tư vấn luôn phải hành động theo lợi ích tốt nhất của khách hàng, đảm bảo rằng việc M&A phù hợp với mục tiêu chiến lược của khách hàng và phải mang lại giá trị đáng kể. Do đó, M&A cấu thành một phần quan trọng của nghiệp vụ của công ty tư vấn, củng cố sự tăng trưởng chiến lược và sự tiến hóa của bối cảnh doanh nghiệp toàn cầu.