Trong thế giới kinh doanh năng động hiện nay, M&A (Mua bán và sáp nhập doanh nghiệp) đang trở thành một chiến lược phổ biến giúp các công ty tăng trưởng nhanh chóng và mở rộng thị phần. Tuy nhiên, đây cũng là một quá trình phức tạp, đòi hỏi sự cân nhắc kỹ lưỡng từ cả bên mua và bên bán. Hãy cùng tìm hiểu sâu hơn về những cơ hội và thách thức mà M&A mang lại.

Mục lục

- Lợi ích đối với bên bán (Buyer)

- 1. Giải quyết vấn đề kế thừa doanh nghiệp

- 2. Bảo vệ việc làm và quan hệ đối tác

- 3. Thu về lợi ích tài chính

- 4. Giảm gánh nặng quản lý

- 5. Thúc đẩy tăng trưởng

- Thách thức đối với bên bán (Buyer)

- 1. Khó tìm đối tác phù hợp

- 2. Giá trị có thể thấp hơn kỳ vọng

- 3. Nguy cơ xấu đi quan hệ đối tác

- Lợi ích đối với bên mua (Seller)

- 1. Mở rộng kinh doanh nhanh chóng

- 2. Tăng quy mô

- Rủi ro dành cho bên mua (Seller)

- 1. Hiệu quả có thể không như kỳ vọng

- 2. Chìa khóa để thành công

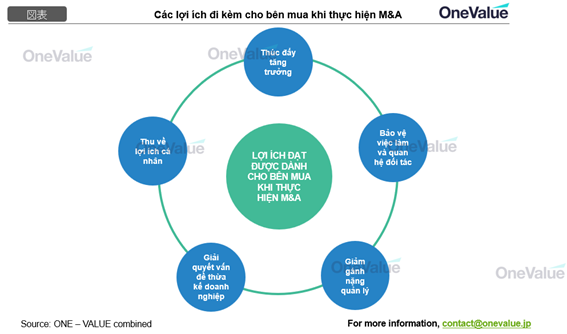

Lợi ích đối với bên bán (Buyer)

1. Giải quyết vấn đề kế thừa doanh nghiệp

M&A là giải pháp hiệu quả cho vấn đề kế thừa doanh nghiệp, đặc biệt khi không tìm được người kế nhiệm phù hợp trong gia đình hoặc nội bộ công ty. Ví dụ, một chủ doanh nghiệp 65 tuổi điều hành công ty sản xuất đồ gỗ gia đình trong suốt 30 năm qua, nhưng con cái của ông không muốn tiếp quản. Việc bán công ty thông qua M&A giúp đảm bảo sự tiếp nối và phát triển của doanh nghiệp, đồng thời bảo vệ việc làm cho hàng trăm nhân viên.

2. Bảo vệ việc làm và quan hệ đối tác

M&A giúp duy trì việc làm cho nhân viên và bảo vệ các mối quan hệ đối tác quan trọng của doanh nghiệp. Khi một công ty được bán thông qua M&A, toàn bộ cơ cấu tổ chức, bao gồm nhân sự và mạng lưới đối tác, thường được chuyển giao nguyên vẹn, giúp doanh nghiệp phát triển lâu dài.

3. Thu về lợi ích tài chính

M&A tạo cơ hội để chủ doanh nghiệp hiện thực hóa giá trị công ty thành tiền mặt, mang lại lợi ích tài chính đáng kể. Ví dụ, một chuỗi nhà hàng địa phương với 10 chi nhánh có thể được bán cho một tập đoàn F&B quốc tế với giá trị lớn, giúp chủ doanh nghiệp đầu tư vào các cơ hội kinh doanh mới hoặc đảm bảo cuộc sống hưu trí.

4. Giảm gánh nặng quản lý

M&A giúp chủ doanh nghiệp giảm bớt áp lực và trách nhiệm quản lý, đặc biệt là đối với các doanh nghiệp vừa và nhỏ. Sau khi bán công ty, chủ doanh nghiệp có thể tập trung vào những dự án mới mà không phải lo lắng về việc điều hành hàng ngày của công ty cũ.

5. Thúc đẩy tăng trưởng

M&A mở ra cơ hội tăng trưởng mới khi doanh nghiệp gia nhập một tổ chức lớn hơn. Điều này mang lại nguồn lực mới để phát triển và nâng cao năng lực cạnh tranh, giúp doanh nghiệp tiếp cận thị trường toàn cầu.

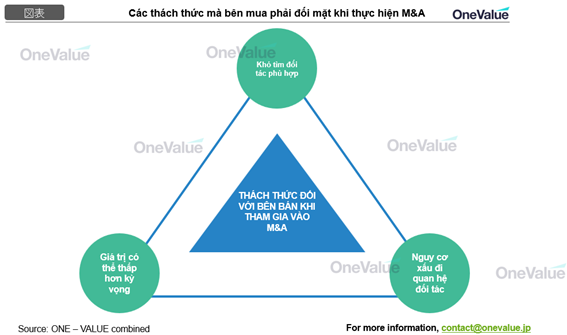

Thách thức đối với bên bán (Buyer)

1. Khó tìm đối tác phù hợp

Tìm kiếm đối tác phù hợp là một trong những thách thức lớn nhất trong quá trình M&A. Việc tìm được một bên mua đáp ứng đầy đủ các yêu cầu về duy trì việc làm và phù hợp về văn hóa doanh nghiệp không phải là điều dễ dàng.

2. Giá trị có thể thấp hơn kỳ vọng

Việc định giá doanh nghiệp trong M&A thường dựa nhiều vào khả năng sinh lời trong tương lai, điều này có thể dẫn đến giá trị chuyển nhượng thấp hơn kỳ vọng. Chủ doanh nghiệp cần chuẩn bị kỹ lưỡng trước khi bắt đầu quá trình M&A để đạt được mức giá hợp lý.

3. Nguy cơ xấu đi quan hệ đối tác

Sau khi M&A, các thay đổi trong chính sách hoặc điều khoản hợp đồng với đối tác hiện tại có thể gây ra bất đồng và ảnh hưởng đến mối quan hệ lâu dài. Một kế hoạch truyền thông và quản lý thay đổi hiệu quả là cần thiết để giảm thiểu rủi ro này.

Lợi ích đối với bên mua (Seller)

1. Mở rộng kinh doanh nhanh chóng

Một trong những ưu điểm nổi bật của M&A đối với bên mua là khả năng mở rộng kinh doanh nhanh chóng. Thay vì phải đầu tư thời gian và nguồn lực đáng kể để xây dựng mọi thứ từ đầu, việc mua lại cho phép doanh nghiệp nhanh chóng sở hữu các yếu tố cần thiết như cơ sở vật chất, đội ngũ nhân sự có kinh nghiệm, và mạng lưới phân phối đã được thiết lập.

Điều này mang lại lợi thế cạnh tranh đáng kể cho doanh nghiệp, đặc biệt trong các ngành có tốc độ phát triển nhanh hoặc thị trường đang bão hòa. Bằng cách tiếp quản một doanh nghiệp đang hoạt động, bên mua có thể ngay lập tức có được thị phần, cơ sở khách hàng, và doanh thu, thay vì phải mất nhiều năm để xây dựng từ con số không.

Ví dụ, một công ty công nghệ lớn muốn tham gia vào lĩnh vực trí tuệ nhân tạo (AI) có thể mua lại một startup AI đang phát triển mạnh. Thay vì phải tuyển dụng và đào tạo một đội ngũ kỹ sư AI từ đầu, xây dựng cơ sở dữ liệu, và phát triển các thuật toán – một quá trình có thể mất nhiều năm – công ty công nghệ này có thể ngay lập tức sở hữu một đội ngũ chuyên gia giàu kinh nghiệm, công nghệ đã được phát triển, và có thể là cả một số bằng sáng chế quan trọng. Điều này cho phép họ nhanh chóng tham gia vào thị trường AI đang phát triển nhanh chóng, giành được lợi thế cạnh tranh so với các đối thủ đang phải xây dựng năng lực AI từ đầu.

Tuy nhiên, để tận dụng tối đa ưu điểm này, bên mua cần có kế hoạch tích hợp chi tiết và hiệu quả. Điều này bao gồm việc đánh giá kỹ lưỡng các tài sản và năng lực của công ty được mua lại, xác định cách tốt nhất để kết hợp chúng với hoạt động hiện tại của mình, và có chiến lược rõ ràng để khai thác các cơ hội tăng trưởng mới. Ngoài ra, việc duy trì và động viên nhân tài chủ chốt của công ty được mua lại cũng rất quan trọng để đảm bảo sự liên tục trong hoạt động kinh doanh và tối đa hóa giá trị của thương vụ M&A.

2. Tăng quy mô

Một lợi ích quan trọng khác của M&A đối với bên mua là khả năng tăng quy mô nhanh chóng. Việc mua lại một công ty cùng ngành không chỉ giúp mở rộng thị phần mà còn tạo ra nhiều lợi thế kinh tế theo quy mô. Điều này bao gồm việc tăng sản lượng, giảm chi phí đơn vị thông qua việc tối ưu hóa quy trình sản xuất và chuỗi cung ứng, đồng thời nâng cao vị thế thương hiệu trên thị trường.

Khi quy mô tăng lên, doanh nghiệp có thể tận dụng sức mạnh mua hàng lớn hơn để đàm phán giá tốt hơn với nhà cung cấp, điều này góp phần giảm chi phí đầu vào. Ngoài ra, việc kết hợp các bộ phận chức năng như marketing, nghiên cứu và phát triển (R&D), và hậu cần có thể giúp tăng hiệu quả hoạt động và giảm chi phí vận hành tổng thể.

Ví dụ, trong ngành bán lẻ, một chuỗi siêu thị lớn mua lại một chuỗi cửa hàng tiện lợi có thể ngay lập tức mở rộng phạm vi địa lý và tăng số lượng điểm bán. Điều này không chỉ giúp tăng doanh số mà còn tạo ra cơ hội để tối ưu hóa chuỗi cung ứng, tăng sức mạnh đàm phán với nhà cung cấp, và phân bổ chi phí cố định như quảng cáo và phát triển hệ thống công nghệ thông tin trên một cơ sở khách hàng lớn hơn. Kết quả là, công ty có thể cung cấp giá cả cạnh tranh hơn cho khách hàng trong khi vẫn duy trì hoặc thậm chí tăng biên lợi nhuận.

Tuy nhiên, để tận dụng hiệu quả lợi thế này, doanh nghiệp cần có kế hoạch tích hợp chi tiết và thực tế. Điều này bao gồm việc xác định và loại bỏ các hoạt động trùng lặp, hài hòa hóa các quy trình kinh doanh, và đảm bảo rằng văn hóa của hai tổ chức có thể được kết hợp một cách hiệu quả. Ngoài ra, việc quản lý sự thay đổi và truyền thông hiệu quả với nhân viên, khách hàng và các bên liên quan khác cũng rất quan trọng để đảm bảo quá trình chuyển đổi suôn sẻ và tối đa hóa lợi ích của việc tăng quy mô.

Rủi ro dành cho bên mua (Seller)

1. Hiệu quả có thể không như kỳ vọng

Một trong những rủi ro đáng kể mà bên mua phải đối mặt trong quá trình M&A là khả năng hiệu quả thực tế không đạt được như kỳ vọng ban đầu. Sau khi hoàn tất giao dịch, doanh nghiệp có thể phải đối mặt với tình trạng lợi nhuận thấp hơn dự kiến, chi phí vận hành tăng cao, hoặc tỷ lệ nhân sự nghỉ việc cao hơn mong đợi.

Nguyên nhân của vấn đề này có thể đến từ nhiều yếu tố. Đầu tiên, trong quá trình thẩm định, bên mua có thể đánh giá quá lạc quan về tiềm năng hiệp lực (synergy) giữa hai doanh nghiệp. Thứ hai, việc tích hợp hai tổ chức có thể phức tạp và tốn kém hơn dự kiến, dẫn đến chi phí tăng cao trong giai đoạn đầu sau M&A. Cuối cùng, sự không chắc chắn và xáo trộn do quá trình M&A có thể ảnh hưởng tiêu cực đến hiệu suất làm việc của nhân viên và mối quan hệ với khách hàng, từ đó tác động đến doanh thu và lợi nhuận.

Ví dụ, một công ty công nghệ lớn mua lại một startup đang phát triển nhanh trong lĩnh vực trí tuệ nhân tạo (AI) với kỳ vọng sẽ tăng gấp đôi doanh số trong năm đầu tiên sau sáp nhập. Tuy nhiên, sau khi hoàn tất giao dịch, họ phát hiện ra rằng việc tích hợp công nghệ AI của startup vào hệ thống hiện có của mình phức tạp hơn nhiều so với dự kiến. Điều này dẫn đến sự chậm trễ trong việc ra mắt sản phẩm mới và tăng chi phí phát triển. Đồng thời, một số kỹ sư chủ chốt của startup quyết định nghỉ việc do không thích nghi được với văn hóa công ty lớn, làm chậm tiến độ phát triển sản phẩm. Kết quả là, doanh số trong năm đầu tiên chỉ tăng 20% so với kỳ vọng 100%, trong khi chi phí vận hành tăng 50%.

2. Chìa khóa để thành công

Để giảm thiểu rủi ro này, bên mua cần thực hiện đánh giá kỹ lưỡng và thực tế trong quá trình thẩm định. Điều này bao gồm việc xem xét cẩn thận các giả định về hiệp lực, đánh giá chi tiết về khả năng tích hợp, và xây dựng kế hoạch dự phòng cho các kịch bản khác nhau. Ngoài ra, việc xây dựng một kế hoạch tích hợp chi tiết và thực tế, cùng với chiến lược quản lý thay đổi hiệu quả, có thể giúp giảm thiểu sự xáo trộn và tối đa hóa cơ hội đạt được hiệu quả như mong đợi.

Cuối cùng, việc thiết lập các chỉ số hiệu suất chính (KPIs) rõ ràng và theo dõi chặt chẽ tiến trình sau M&A cũng rất quan trọng. Điều này cho phép ban lãnh đạo nhanh chóng phát hiện và giải quyết các vấn đề phát sinh, đồng thời điều chỉnh chiến lược nếu cần thiết để đảm bảo đạt được mục tiêu đề ra.

Thông tin về công ty ONE-VALUE

ONE-VALUE là đơn vị tư vấn chiến lược kinh doanh, xúc tiến thương mại, đầu tư và M&A giữa doanh nghiệp Việt Nam và Quốc tế, đặc biệt là Nhật Bản.

Dưới sự dẫn dắt của CEO Phi Hoa – người được vinh danh là gương mặt trẻ tiêu biểu dưới 40 tuổi, đại diện cho thế hệ lãnh đạo tương lai của Việt Nam và Nhật Bản nhân dịp kỷ niệm 50 năm thiết lập quan hệ ngoại giao hai nước, ONE-VALUE thành công khẳng định vị thế dẫn đầu và mở rộng hoạt động tới 10 quốc gia trên thế giới, ghi dấu ấn với hơn 50 dự án thành công cho Chính phủ Nhật Bản, hợp tác cùng 1.000 tập đoàn kinh tế lớn và được nhiều tổ chức uy tín như MLIT, MIC, MOFA, NEDO, JETRO… tín nhiệm lựa chọn.

ONE-VALUE sở hữu đội ngũ chuyên gia tư vấn giàu kinh nghiệm, am hiểu sâu sắc về thị trường Việt Nam và Nhật Bản. Không chỉ cung cấp các giải pháp tư vấn chiến lược toàn diện, mà ONE-VALUE còn cam kết sẵn sàng chia sẻ rủi ro, đầu tư và đồng hành cùng doanh nghiệp trong quá trình triển khai.

ONE-VALUE tự hào là cầu nối tin cậy, giúp các doanh nghiệp vượt qua rào cản văn hóa và pháp lý, xây dựng mối quan hệ hợp tác bền vững và cùng nhau phát triển.